반응형

주식투자 전략:SRIM으로 적정주가 계산(feat. 저평가 주식)

SRIM 기업가치 계산 공식

여기서 기업가치는 시가총액으로 생각하면 된다.

즉, 해당 수식으로 산출된 기업가치를 발행주식수로 나눈다면 그것이 적정주가가 될 것이다.

우선 수식에 들어가는 각 구성에 대해서 알아보자.

이 수식 계산은 '기아' 종목으로 진행하겠다.

그리고 모든 구성에 대한 값은 Company Guide(기아 Snapshot)의 Snapshot에서 확인 할 수 있다.

즉, 해당 수식으로 산출된 기업가치를 발행주식수로 나눈다면 그것이 적정주가가 될 것이다.

우선 수식에 들어가는 각 구성에 대해서 알아보자.

이 수식 계산은 '기아' 종목으로 진행하겠다.

그리고 모든 구성에 대한 값은 Company Guide(기아 Snapshot)의 Snapshot에서 확인 할 수 있다.

\({B_0}\) : 자기자본

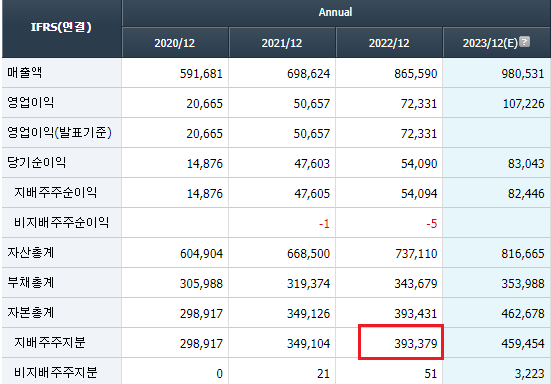

자기자본은 재무제표상의 작년도 지배주주지분을 사용한다.

기아의 작년도 지배주주지분은 393,379억으로 확인된다.

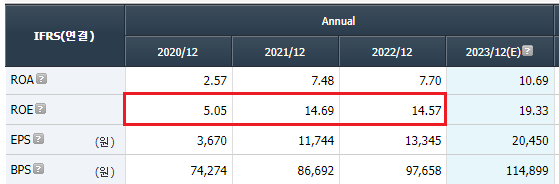

ROE

ROE(Return On Equity)는 자기자본이익률이며, 투입한 자기자본이 얼마만큼의 이익을 냈는지 나타내는 지표이다.

일반적으로 수치가 높을 수록 좋고, 보통 10~15 이상의 종목을 투자하는 것이 좋다고 알려져 있다.

일반적으로 수치가 높을 수록 좋고, 보통 10~15 이상의 종목을 투자하는 것이 좋다고 알려져 있다.

ROE는 올해 예상 추정치를 사용한다.

✔ 만약 예상 ROE가 없다면?

올해 예상 추정치(E)의 경우 표기되어 있지 않은 종목들이 있을 수 있다.

이때는 과거 3년 치의 ROE를 가중평균으로 계산하면 된다.

이때는 과거 3년 치의 ROE를 가중평균으로 계산하면 된다.

기아의 과거 3년치 ROE의 가중평균을 계산한다면 아래와 같다.

이렇게 올해 예상 ROE가 있다면 예상 ROE로 공식에 대입, 없다면 가중 평균 ROE를 계산해서 대입하면 된다.

기아의 경우 올해 예상 ROE가 있으므로 예상 ROE인 19.33으로 계산을 진행하겠다.

기아의 경우 올해 예상 ROE가 있으므로 예상 ROE인 19.33으로 계산을 진행하겠다.

\({k_e}\) : 할인율(요구수익률)

한국식용평가 홈페이지의 등급별 금리스프레드에서 BBB- 5년 금리를 사용한다.

이 포스트를 작성하는 현재 기준으론 BBB-가 10.85로 확인된다.

해당 할인율을 반영하는 이유는 주식에 투자하면서 최소 투자등급에 해당하는 회사채 수익률 정도는 얻을 수 있어야 한다고 보기 때문이다.

또한, 5년을 사용하는 이유는 사경인 회계사님께서 특정 종목에 투자할 때 최소 5년까지는 기다릴 마인드로 투자하시기 때문이다.

(기업의 성장은 단기간에 판단할 수 없기 때문이기도 하다)

자세한 내용은 책에서 확인할 수 있다.

해당 할인율을 반영하는 이유는 주식에 투자하면서 최소 투자등급에 해당하는 회사채 수익률 정도는 얻을 수 있어야 한다고 보기 때문이다.

또한, 5년을 사용하는 이유는 사경인 회계사님께서 특정 종목에 투자할 때 최소 5년까지는 기다릴 마인드로 투자하시기 때문이다.

(기업의 성장은 단기간에 판단할 수 없기 때문이기도 하다)

자세한 내용은 책에서 확인할 수 있다.

SRIM의 기업가치 구성 요소들에 대해서 알아 보았다.

이제 각각의 값을 공식에 대입해보자.

이제 각각의 값을 공식에 대입해보자.

SRIM 기업가치 계산

수식에 각각의 값을 대입해서 계산하면 기아의 기업가치는 700830.97억으로 계산된다.

그렇다면 적정주가를 계산해보자.

주가는 아래와 같은 공식으로 계산된다.

그렇다면 적정주가를 계산해보자.

주가는 아래와 같은 공식으로 계산된다.

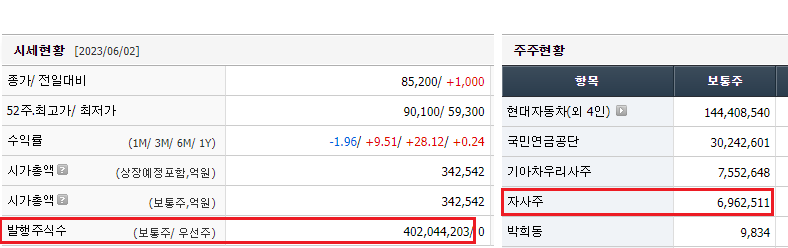

SRIM을 계산할 때 주식수는 자사주를 발행주식수에서 제외한 주식수로 계산한다. 이것이 유통주식수이다.

자사주를 제외하는 이유는 자기주식 취득만큼 자본이 감소하고, 기업가치도 줄어들기 때문이다.

자사주를 제외하는 이유는 자기주식 취득만큼 자본이 감소하고, 기업가치도 줄어들기 때문이다.

발행주식수에서 자사주를 제외하면 기아의 유통주식수는 395,081,692주가 된다.

이것을 주가를 계산하는 수식에 대입하면

이것을 주가를 계산하는 수식에 대입하면

약 177,389원이 계산된다.

즉, 기아는 현재의 초과이익을 지속하는 경우 적정주가는 177,389원으로 볼 수 있는 것이다.

즉, 기아는 현재의 초과이익을 지속하는 경우 적정주가는 177,389원으로 볼 수 있는 것이다.

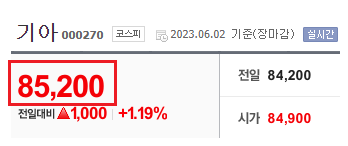

기아의 현재(2023년 6월 2일 장마감) 기준의 주가는 85,200원이다.

여기까지 계산했을 때,

기아가 현재의 초과이익을 지속한다고 가정했을 때 기아의 현재 주가는 저평가라고 판단해볼 수 있다.

여기까지 계산했을 때,

기아가 현재의 초과이익을 지속한다고 가정했을 때 기아의 현재 주가는 저평가라고 판단해볼 수 있다.

여기서 끝내면 좋겠지만, 회사의 초과이익이 10%씩 감소하는 경우와 연20%씩 감소하는 경우로 나누어 추가적인 주가 범위를 산정해본다.

초과이익 매년 n% 감소하는 경우

초과이익이 10%, 20% 감소하는 경우를 계산하는 식은 다음과 같다.

지금까지 계산한 기업가치는 위의 공식에서 \(w=1\)인 경우인 것이다.

우선 초과이익을 계산해보면,

우선 초과이익을 계산해보면,

이제 \(w\) 값이 각각 0.9, 0.8일 때를 계산해보자.

✔ 현재 초과이익 지속 : \(w=1\) 일 때 (이전 기업가치 계산과 결과 동일)

✔ 연 10% 이익이 감소 : \(w=0.9\) 일 때

✔ 연 20% 이익이 감소 : \(w=0.8\) 일 때

정리하자면 아래 표와 같다.

초과이익적정주주가치적정주가판단

| 지속 | 700,830.97억 | 177,389원 | 매도가격(매도2) |

|---|---|---|---|

| 10%씩 감소 | 537,372.69억 | 136,016원 | 적정가격(매도1) |

| 20%씩 감소 | 479,884.13억 | 121,465원 | 매수가격 |

✔ 결론

23년 6월 4일 기준 기아의 현재 가격은 시가총액 34조 2,552억원 / 주가 85,200원이다.

SRIM 적정주가로 계산된 결과를 보면 현재의 기아 주가는 저평가되어 있는 것으로 확인된다.

현재 초과이익이 20% 감소인 경우에 매수가격으로 표시되어 있는데, 이 구간에서는 매수를 해도, 매도를 해도 괜찮다.

그리고 예상 ROE가 변경되거나 금리가 인상된다거나 등등 무언가 변동이 된다면 다시 계산을 해보는 것이 좋다.

즉, 지속적인 모니터링이 필요하고 그에 맞게 목표가격도 재산정해야할 수도 있다.

중요한 것은 이 또한 만능은 아니지만, 관심 종목이 현재 재무적으로 고평가인지 저평가인지 판단하기에 매우 훌륭한 도구라고 생각한다.

실제로 필자의 경우 SRIM으로 계산해서 저평가라고 판단하여 매수하게 된 종목이 KG ETS였으며, 최초 매수 금액은 4,500원대 였다.

그리고 필자는 1차 매도 : 21,000원대 / 2차 매도 : 29,000원대 부근에서 수익을 낼 수 있었다.

대략 2년 정도 소요되었지만 대략 400~500%의 수익률을 만들어 낼 수 있었다.

SRIM 적정주가로 계산된 결과를 보면 현재의 기아 주가는 저평가되어 있는 것으로 확인된다.

현재 초과이익이 20% 감소인 경우에 매수가격으로 표시되어 있는데, 이 구간에서는 매수를 해도, 매도를 해도 괜찮다.

그리고 예상 ROE가 변경되거나 금리가 인상된다거나 등등 무언가 변동이 된다면 다시 계산을 해보는 것이 좋다.

즉, 지속적인 모니터링이 필요하고 그에 맞게 목표가격도 재산정해야할 수도 있다.

중요한 것은 이 또한 만능은 아니지만, 관심 종목이 현재 재무적으로 고평가인지 저평가인지 판단하기에 매우 훌륭한 도구라고 생각한다.

실제로 필자의 경우 SRIM으로 계산해서 저평가라고 판단하여 매수하게 된 종목이 KG ETS였으며, 최초 매수 금액은 4,500원대 였다.

그리고 필자는 1차 매도 : 21,000원대 / 2차 매도 : 29,000원대 부근에서 수익을 낼 수 있었다.

대략 2년 정도 소요되었지만 대략 400~500%의 수익률을 만들어 낼 수 있었다.

사경인 회계사님의 SRIM에 대해서 알아보는 시간을 가졌다.

수식을 웹에 작성하는 게 상당히 고된 일이었지만... 나름대로 복습 겸해서 좋은 시간이었다.

필자의 경우 해당 SRIM은 파이썬으로 계산기를 만들어서 사용 중인데,

해당 계산기를 활용해서 최근 무언갈 만들어보는 중이다.

아직 시간은 좀 필요하지만... 얼른 끝내고 관련해서 포스트를 작성하고 싶다.

수식을 웹에 작성하는 게 상당히 고된 일이었지만... 나름대로 복습 겸해서 좋은 시간이었다.

필자의 경우 해당 SRIM은 파이썬으로 계산기를 만들어서 사용 중인데,

해당 계산기를 활용해서 최근 무언갈 만들어보는 중이다.

아직 시간은 좀 필요하지만... 얼른 끝내고 관련해서 포스트를 작성하고 싶다.

반응형

'Little Investment > Study investing' 카테고리의 다른 글

| 주식 재무비율에 대해서 알아보자 (4) | 2023.07.01 |

|---|---|

| 주식 지표 알아보기 (EPS,PER,PBR,ROE,EV/EBITDA) (4) | 2023.06.30 |

| 주식 적정주가 간단하게 계산해보기 (1) | 2023.06.04 |

| 주식 재무제표에서 꼭 확인해야 하는 것들 (0) | 2023.05.22 |

| 주식 투자 기본적 분석:재무제표에 대해서 (0) | 2023.05.15 |

주식 투자 초보자분들은 꼭 이 책을 읽는 것을 추천한다.

모든 내용을 이해하진 못 하더라도 주식 투자를 하고자 한다면 하면 안 되는 안 좋은 습관들은 모두 걸러낼 수 있을 거라 생각한다.

이전 포스트에서는 '영업이익*PER'을 사용한 적정 주가를 계산하는 방법을 소개했다면, 이번에는 사경인 회계사님께서 고안하신 SRIM에 대해서 소개해 보고자 한다.

PER을 사용한 적정주가 계산방법은 아래 포스트에서 확인 가능하다.

2023.06.04 - [Little Investment] - 주식 적정주가 간단하게 계산해보기

주식 적정주가 간단하게 계산해보기

주식 적정주가 간단하게 계산해보기 주식 종목을 선정하면서 검토해봐야 할 부분이 있다. 바로 적정주가이다. 적정주가를 계산해서 투자를 진행한다면 해당 주식이 현재 과대평가 되었는지, 아

waymond.tistory.com

그만큼 객관적으로 주식의 적정주가를 평가할 수 있으며, 필자가 언급했던 걱정없는 투자를 할 수 있게 도와준다.

SRIM은 '감'의 영역을 완전히 배제시키고 '이 주식을 지금 매수해도 될지?', '언제 매도하면 될지'를 모두 어느 시점에 해야할지 파악할 수 있게 도와준다.

이번 포스트에서는 SRIM의 계산 방법에 대해서만 알아 보고자 한다.

SRIM에 대한 더욱 자세한 내용은 책을 통해 확인 부탁드리며, 책을 읽게 된다면 재무제표를 보는 방법, 위험 기업을 피해가는 방법 등 다양한 내용에 대해 공부할 수 있다.